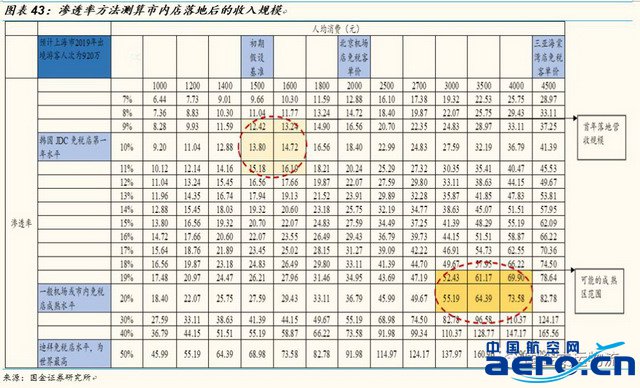

此外,我们可以进一步以渗透率*客单价的办法做交叉测算。

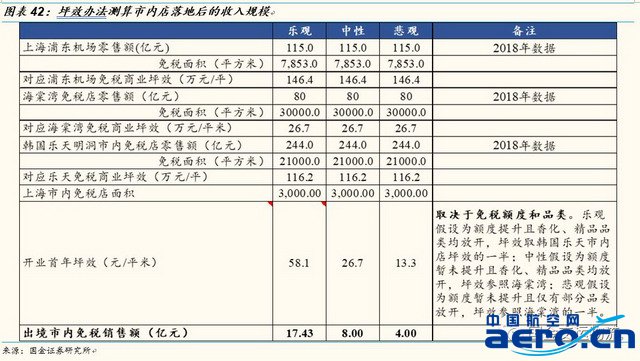

假设出境市内店政策向国人放开,且市内店消费额度与机场店共享8000元。市内出境店业态,本质上是针对当地出境游客人群的消费截留,其购物渗透率应当低于机场免税店。 人均免税消费额则取决于额度和品类结构。我们预计在初期香化品类占比较高的情况下,客单价预计在1500-2500元左右(略低于机场店)。结果表明:在中性假设下,上海市内店落地后收入规模预计在12-17亿元左右,成熟期或达50-70亿元规模。

我们认为,在未考虑到精品类回流带来的增量空间以及市内店开业后可能使中国免税行业增速提速的测算办法下,对香化品类做偏保守的回流空间测算,其回流空间亦可完全覆盖市内店落地后的收入规模。

4上海机场:战略价值明显,对冲空间亦足够

4.1 机场vs市内渠道战略之平衡:机场店扩规模,市内店谋盈利

在3.3章节,我们测算后认为,香化品类回流空间亦可完全覆盖市内店落地后的收入规模,于机场店并无明显冲击。而另一方面,中免在渠道之间的平衡之道,也会对机场业绩产生影响。

高客流的枢纽机场扣点率的不断提升,使得大型免税运营商的净利率水平整体偏低。由于约90%的业务在机场,给机场的提成佣金占Dufry销售额比重从19.5%上升到27.4%,Dufry在2008-2016年间整体净利润水平表现不佳,提成佣金的提升基本抵消了毛利率的改善。

由于无需缴纳高额的扣点,市内店预计净利润率有望维持在10%-15%左右,盈利能力显著优于机场等边境免税店。也正因如此,投资者普遍担心中免在机场店与市内店之间的渠道平衡。

那么,在扩张的过程中,机场店与市内店之间渠道平衡的核心又是什么呢?

复盘国际免税巨头公司的成长路径,我们认为:机场店扩规模,市内店谋利润将成为渠道平衡之核心。

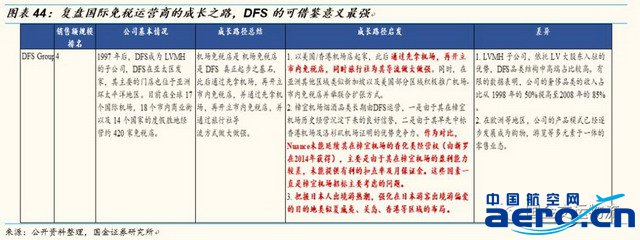

首先,随着中免陆续拿下我国枢纽机场的免税运营资格,公司未来的成长路径,需要对内拿下市内免税店,对外沿袭国人出境游的路径布局国际市场免税店。而观察国际免税运营商的成长路径,我们认为:DFS的成长路径最具参考意义,可将其总结为:以机场店为运营基石,扩张之路以机场店为筹码向市内店延伸,联合扩张并做大做强。

具体体现为:

1)机场免税店的租金通常非常高昂,以机场店为筹码,逐步延伸至国际市场的市内店,路径可行性高;

2)机场作为免税核心流量目的地具有战略意义,国旅此后向其他免税经营形式(如市内店)扩张更加自然。而在上海、北京、香港等枢纽机场开设免税店,对于提升品牌形象作用不言而喻,具备非常高的战略价值。

当然,其他国际免税运营商的成长路径亦有可借鉴之处:

1)海外机场招标颇为市场化,国旅的扩张之路需要运营效率的进一步提升。采购环节产品质量、规模和盈利能力,一直是国际机场招标中主要考虑的问题。

2)对免税运营商而言,单一机场店业态往往使其盈利能力堪忧。市内店良好的盈利能力对反哺机场店,维持机场店价格优势具备重要意义。

再观当下:中免规模效应带来毛利提升的边际改善空间已然有限,提价易使其竞争力下降,开设新免税业态以改善盈利能力迫在眉睫。

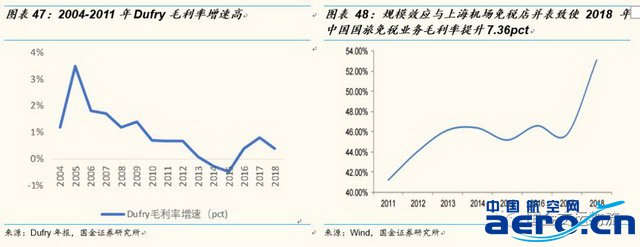

规模效应带来毛利提升的边际改善空间已经有限。免税行业规模经济明显,但同样存在规模不经济。观察行业龙头Dufry的发展历程,即是一段特许经营推动内生增长,并购外延扩张的历史,也画出了一条从规模经济到规模不经济的曲线。我们发现,Dufry 在 2013 年收入规模达到 38.54 亿美元时,毛利率由升转降,结束了“规模收益递增”时代;在 2012 年收入规模达到 33.64 亿美元时,净利润由升转降,达到经营的“最优规模”。而Dufry免税业务的毛利率在2013年之后已基本稳定在70%左右。

同样,我们观察到中国国旅2018年免税业务毛利率为53.09%/+7.36pct,规模效应和渠道整合带来明显的毛利率改善。我们认为,其规模经济带来毛利率提升的边际改善空间已然收窄。

提价将使上海机场免税店竞争力下降。日上免税店为购买香化产品的最佳选择,海内外价差并不明显。参考图表21,我们选取免税商品中最受欢迎的香化类产品中的主要SKU品类进行日上、香港、新加坡、泰国、日本、韩国的售价进行了比较,结果表明:新加坡DFS免税店香化商品价格最低,香港机场免税店价格最高,日上免税店定价几乎与新加坡相同,整体价格指数仅高1%左右。

开设免税新业态可显著改善中免盈利能力,从而使机场店的价格优势得以维持。由于无需缴纳高额的扣点,市内店预计净利润率有望维持在10%-15%左右,盈利能力显著优于机场等边境免税店。

4.2 对冲策略:“可能的分流”情形下上海机场的边际改善可能

机场店与市内店之间竞合关系的最优解,是短期共同受益于香化品回流空间,中期形成差异化品类结构,长期做大国产品免/退税空间。

但企业竞争环境的不可测性,使发展偏离最优解亦属常态。基于前文对市内店落地后的规模测算,我们对上海机场免税店的收入三要素(国际旅客数/客单价/渗透率)做敏感性分析,以期在“可能的分流”情形下分析上海机场的边际改善可能。

结果表明:假设市内免税店首年落地的销售规模为15亿元,且行业无明显增量空间,预计影响上海机场当年免税收入的7%。而上海机场国际旅客增速边际提升1.5pct或渗透率提升2pct或人均客单价提升2pct,可实现完全对冲。

我们认为,随着长三角一体化加速和对外开放程度的进一步提高以及新卫星厅投产,上海机场实现“分流的对冲”亦非难事。

5 投资建议

价格优势可维持,消费回流空间仍可观。上海市内免税店落地在即,市场担心市内免税店将对上海机场免税店形成渠道稀释。根据上述分析我们认为,一方面市场忽视了市内免税店对免税运营商盈利能力的改善,对机场免税店的反哺作用(维持价格优势和运营效率改善),另一方面,仅香化品类的消费回流空间即可覆盖市内免税店体量,预计短期二者可共同受益于免税空间扩容,中性形成差异化品类结构。

卫星厅投产,承接能力更上一台阶。卫星厅预计将于 19 年年底前启用,预算数由 18 年半年报的 210 亿,减少 34 亿至 167 亿,投产后折旧压力将明显减小。另一方面,19 年关联交易披露承租关联人资产场地费用增加 3.5亿至 10.5 亿。但卫星厅投产有望迎来时刻释放,出境免税店面积合计 9062平方米,将扩大一倍,有利于持续刺激免税销售。

中期盈利模式有望向仁川机场或樟宜机场靠拢。中国机场的定位介于美式机场和欧式机场之间,平衡公益属性和商业属性,非航收入驱动公司业绩增长。未来随长三角对外开放程度进一步提高,上海机场国际旅客增速将快于整体增速,非航收入变现能力值得期待。

盈利预测:由于市内免税店政策放开尚未落地,我们维持上海机场19-21年免税业务收入预计分别为52.58亿元/72.04亿元/93.19亿元,对应EPS分别为2.75元/2.98元/3.38元,对应PE分别为24X、22X、20X, 维持“买入”评级。

6 风险提示

新建卫星厅成本增量超预期,免税销售低于预期,突发性事件影响。