最近,股神巴菲特旗下的伯克希尔·哈撒韦Berkshire Hathway 在4月1日及2日披露了两项的交易信息,卖出约1290万达美航空的股票,成交均价在23-26元之间,成交金额约3.1亿美元。同期,还卖出约230万美国西南航空股票,成交金额约7400万美元。

之所以披露相关交易的原因在于伯克希尔持有上述两家公司的股份均超过了公司总股本的10%,根据SEC的规定,任何这样的交易都应该在3个工作日内对外披露。

除了上述两笔交易外,伯克希尔同时还持有美联航及美国航空的股票,只是股本占比未超过10%,为满足披露要求。但可以想象,伯克希尔也正在减持这两家公司的股票。如果想要证实这两家公司的交易信息,则需要等到本季度末才会要求披露。

面对疫情的影响和美股市场前所未有的多次熔断,欧美各家航司的股票过去的一个月内,腰斩已经算是最为理想的成绩。伯克希尔此刻减持航空股,所释放的又是怎样的信号?航空股的未来是否仍具有投资价值?

01 伯克希尔,航空业坚定的价值投资者

巴菲特近年来特别钟情持有美国航空股,可能并不算什么秘密了。在美股中,航空类的股票在疫情前,由于经济向好和油价的稳定,可以说各家都在经历着历史最好的业绩。航空股价一直都是低估值的典型代表。

►08年金融危机后,美国四大航空股一直取得较为优秀的利润回报率,是低估值高利润的典型代表

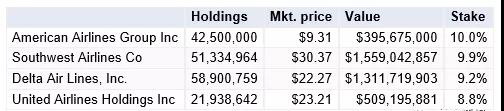

秉承着不将鸡蛋放在一个篮子里的理念,伯克希尔常年持有美国四大航空公司的股票。根据伯克希尔所公布的2019年业绩公报,在去年底该公司所持有的航空股,其具体的持股情况如下:

在四家公司中,巴菲特也并不是雨露均沾。从持有的股票价值来看,明显对达美与西南航空更为偏爱。

其中缘由,首先与两家公司较低的资产负债率不无关系,这两家的负债率基本只相当于美联航与美国航空的一半。换句话说,负债少的公司,面对危机时的抗风险能力也更强。

►达美与西南航空相比于美联航与美国航空在财务结构上一直有着较大区别。

其次,由于达美为全服务型航司,西南主打廉价航空市场,在行业内两者的竞争关系也最小。这样的组合搭配,基本也能保证旱涝保收。

总的来说,伯克希尔这样对航空股的情有独钟,绝对算的上是美国航空业最为坚定的价值投资者。

02 在别人恐惧时你贪婪

Be fearful when others are greedy, and be greedy when others are fearful.

作为巴菲特最广为人知的一句价值投资原则。面对航空股前所未有的疫情冲击,巴菲特也确实再一次践行了自己的这个理念。

只不过,这次的进场时间从现在回头再看,确实是一项失败投资决策。

3月初,在意大利疫情开始显现之时,欧美航空业实际开始了第一轮的影响担忧冲击,股价也应声下跌。也许是嗅到了新一轮的投资机会,在达美航空短期内下跌20%后,伯克希尔斥资4500万美元抄底加仓,以46.4美元每股的均价,在公开市场购买了近98万股的达美股份,将所持有的达美股份提升至11.2%的新高。

►目前达美航空的股价在近一个月内下跌高达50%

可见,彼时在巴菲特眼里,46元的达美股价可能已经是一个可以抄底的良机。只是事与愿违,谁也没想到疫情会成为美股的一次系统系风险爆发。而这场冲击中又以航空业最为惨重。

尽管后续股价持续受疫情影响下跌,三月份在公开场合巴菲特仍多次表示没有减持航空股的意向。

其实,这样的投资失误,相信每一位炒过股票的人都深有体会。当你以为已经是大底时,下面的深渊往往还难以想象。道理谁都明白,只是实践中连“股神”也会犯同样的错误。

当别人恐惧时你贪婪,3月的航空股加仓,只能说,这次贪婪的冲动还是源于对市场错误的判断。

03 为何要在此刻减持航空股?

对于其割肉减仓的缘由,作为局外人,只能从行业大环境上来揣测下原因:

1. 3月份航空业惨淡的经营数据以及后续不断加码的控制措施,股价短期并没有企稳迹象。目前,因为疫情导致的停飞,美联航每日的收入损失达一亿元美金。达美航空CEO近日也表示每天的经济损失都在6000万以上。

目前,美国联邦政府已表示将会在近期大幅削减国际航班,并劝导境外的美国公民尽快回国,很可能后续的航空管制措施还会进一步加码。面对疫情持续时间的不确定性,分分钟都可能拖垮航空业。

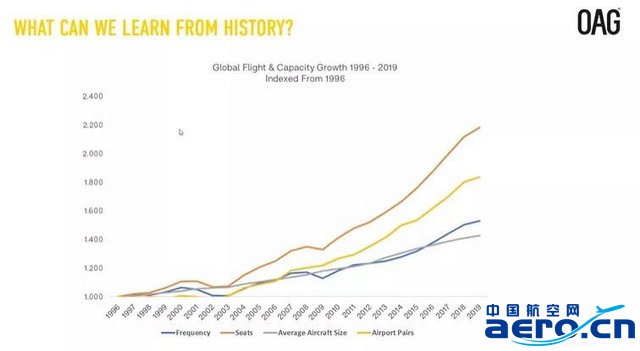

2. 即使疫情结束,航空业也很难迎来V型反转,行业恢复至少也要1-2年的时间。回看当年911事件对航空业的重创,事件发生后公众对乘飞机的意愿与需求大幅下降。美国航空业用了将近两年的时间才恢复到之前的旅客运量水平。

这次的疫情,即使在结束后其实还要担心秋季二次爆发的可能,以及是否会在南半球产生新一轮的影响。目前在线办公的模式也开始越来越被公司所接受。如果该模式得到认可,加之企业经营成本的考虑,很大可能会导致疫情结束后的商务客源需求恢复需要更长的时间。

这些变量都是当年911事件所没有的。根据最新的预测,有机构表示2021年,美国航空业有望恢复至2019年75%左右的运量水平。

►全球航空业在911事件之后经历了近两年的恢复期

3. 果断止损,回笼资金,寻找其他行业机会。这一次的割肉减仓距离伯克希尔上一次对达美的追加投资仅仅一个月的时间。这种快进快出的做法其实并不符合巴菲特的一向作风。最为合理的解释就是果断行动,不要再为自己的错误买单。

其实,巴菲特还说过一句话:当在一条船正在漏水下沉时,如果可以选择,换船显然要比弥补船体短期内更为有效。(Should you find yourself in a chronically leaking boat, energy devoted to changing vessels is likely to be more productive than energy devoted to patching leaks)

04 Bye! Buyback(禁止股票回购)

在美国刚通过的2万亿经济刺激法案中,特别对航空业单独设置了600亿救助计划,其中包括以拨款的形式,向商业航空公司提供250亿美元用来应急支持其员工工资的发放。作为交换条件,则是航司们承诺不裁员及允许政府入股航空公司。

这其实是一项对航司来说利好的消息,为什么说却短期内会利空航空业的投资机会?对航空公司来说,目前最大的目标是在这场疫情的冲击中活下来。其实联邦政府的这一轮救济方案并未达到行业的诉求。目前,联邦政府也在商讨后续的措施与举措。很大可能是会以直接入股的方式向各家航司注入资本。

在本次的救助方案中,一项条件就是接受救助的企业在政府支持期间,不能再进行股份回购操作。而这会使航空业的投资机会至少在政府持有股份期间,大打折扣。

股票回购,简单说,就是公司掏钱从公开市场将自己发行的股份买回来,然后直接注销或将其作为“库藏股”保留。由于回购的股票不参与每股收益的计算和分配,外界发行的股票少了,自然起到了提升股价和扩大现有股东持股比例的作用。

目前,在美国越来越多的公司倾向于采用回购方式而不是股息分配来变相对股东进行利润分配。这样做既有税务上的考量,也可以让股东有更多的选择权。2019年,仅标普500指数公司的回购体量就高达5290亿元,较之十年前翻了一番。有人说,正是因为大量回购的支持,美国一直走出了这波长牛行情。

►在经历08年金融危机的短暂影响后,2018与2019年,上市公司对回购股票的热情达到了历史新高

自08年金融危机以来,航空业一直都是股票回购的最激进的支持者。在过去的6年间,美国最大的四家航空公司进行了总计高达490亿美元的股票回购。在波音前CEO在任期间,实施了大量的回购计划,大大密切了波音管理层与股东之间的互动。这也是外界在分析737MAX事件,诟病波音脱离技术型公司而倚重资本的一大问题。

但总体而言,回购股票对于投资者而言,一方面彰显了公司对自己的发展信心,另一方面也有利于吸引资本的长期持有。

如今,航空业的骤变也是考验各家现金流的时期。在未来几年内,即使没有政府的强制限制,维持以往的回购也估计是心有余而力不足。在这样的前景之下,知难而退才是资本的理性选择。

这次的减仓后,伯克希尔仍是各大航司发挥举足轻重作用的投资者。只投资自己熟悉的领域也是巴菲特一直贯彻执行的准则。因此全部撤离航空股并不现实,也许这次的调整只为下一回更好的进攻做好准备。面对今年前所未有的资本市场,很期待在今年股东大会上,巴菲特又会给投资者们写一封什么样内容的信。

最后,借用巫师财经经常说的一句话:资本永不眠。如果未来嗅到了行业的机会,卷土重来可能也是分分钟的事。

但现在,巴菲特在这一个月内的投资教训告诉我们:股市的下跌行情中,往往以为是底部,其实还在步步跌。